主页 > imtoken下载钱包 > 比特币与黄金的时变关系——从资产配置角度探讨

比特币与黄金的时变关系——从资产配置角度探讨

文字

比特币自诞生以来就备受各界关注。一方面,作为互联网货币的典型代表,是否能够逐步替代和替代传统货币,学术界和监管机构一直在热议;突破4000美元),对投资者的资产配置和投资决策产生重大影响。

关于比特币是一种新兴的数字货币还是一种投资资产,存在很多争论。与其他支付方式相比,比特币在交易过程中更便宜、更高效、更保密。在这个意义上,有学者将比特币定义为“类货币的信息商品”。也有学者指出,比特币新增用户数量的快速增长主要是由于其投资属性而非货币属性,因此用户交易行为具有高度投机性。我们将比特币描述为一种投资资产或商品。这一观点得到了美国商品期货交易委员会(CFTC)的认可。 2015 年 9 月至 17 日,CFTC 首次将比特币等虚拟货币定义为商品。 ,其交易必须符合商品衍生品市场的规则。

事实上,比特币和黄金在商品特性上是密切相关的。谢平认为,比特币更接近于一种人造贵金属货币。一方面,在相似性方面,比特币的设计大量借鉴了黄金的特性。由于库存有限且独立于中央银行,两者都可用作抗通胀工具。另一方面,两者表现出差异:黄金和比特币分别属于传统投资市场和新兴互联网投资市场。黄金的开采与比特币的“开采”完全不同,具有不同的交易方式和价格形态。机制和市场成熟度。此外,黄金自身的内在价值也使其价格比存储在计算机中的虚拟货币更容易评估。在比特币本身价值无法衡量的情况下,其价格更容易随着投资预期和市场情绪剧烈波动。

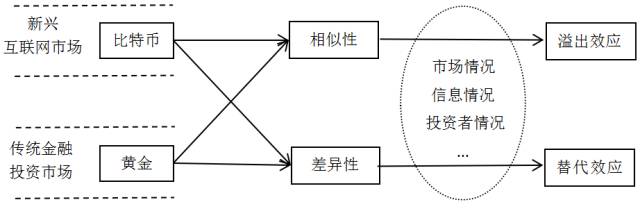

我们认为,在不同的情况下,比特币和黄金的异同会导致溢出效应和替代效应,进而使两者看起来具有相关性:在某些情况下,相似性产生的资产溢出效应是正相关关系;在其他情况下,差异产生的资产替代效应是负相关。并且随着时间和情况的变化,这种相关性会呈现出时变特征。

图1显示了比特币和黄金之间的资产溢出和替代效应的产生机制。在此,我们关注:在什么情况下,两者的异同会分别导致溢出效应和替代效应?根据现有文献和理论研究,我们主要考虑三种情况:市场、信息和投资者。

图1 资产溢出与替代效应的产生机制

市场行情通常分为一般市场和极端市场。理论上,包含比特币和黄金的资产组合在不同市场中的表现会有所不同。一种可能的结果是:一般来说,比特币和黄金的收益率会因为两者的差异而发生相反的变化,即呈现出替代效应;而在极端市场条件下,相似之处有可能导致两者收益率同向变化,即呈现溢出效应。另一种可能的结果恰恰相反:即在极端情况下,比特币和黄金收益率之间存在替代效应;一般情况下,两者之间存在溢出效应。

信息状况包括信息披露的程度和信息流动的方向。一般来说比特币 黄金,信息披露的程度与市场存在的时间长短有关。与黄金不同,比特币作为一种新型的虚拟货币商品,其可接受性、背后复杂的技术要求、交易方式和安全性对很多人来说仍然充满了谜团。同时,这种由于存在时间不长而缺乏信息披露的情况,使得比特币市场投机性强,价格波动剧烈。

相比之下,作为商品和货币出现的黄金已经存在了相当长的时间,而且随着纸币的流通,黄金的货币性逐渐弱化,其投资性越来越强. 此外,黄金的内在价值和交易模式使其价格相对稳定。可以说,与新兴的比特币市场不同,黄金市场经过长期的发展,信息披露程度更高,市场表现也更加成熟。市场之间的信息流向也与市场存在的时间长短有关:收益率信息通常会从成熟市场溢出到新兴市场,而波动率信息往往会向相反的方向溢出。因此,我们认为黄金对比特币市场的收益溢出效应更为明显比特币 黄金,而比特币对黄金市场的波动溢出效应更为明显。

投资者概况包括投资者类型、投资者行为和投资者关注度。现有文献将市场投资者分为理性交易者和噪音交易者。理性投资者会根据市场的基本面信息披露情况,详细比较资产的市场价格和真实价值,根据分析结果和自身的投资经验合理调整资产组合。与理性投资者不同,噪音交易者更倾向于寻找非基本面的噪音信息,这些信息通常以夸张的言辞甚至谣言发出,并在短时间内迅速传播,造成资产市场价格大幅波动。综合考虑资产价值、发展历程、市场成熟度、信息披露等因素,我们认为,总体而言,黄金市场理性交易者较多,而比特币市场噪音交易者较多。

一般来说,不同类型的投资者有不同的投资行为。理性的交易者偏好价值投资,能够理性地处理交易过程中的异常,揭示潜在风险,促进市场成熟度的提高;噪音交易者更喜欢投机,“善于”寻找获利线索,推波助澜,导致市场波动加剧。通过比较比特币和黄金市场,我们认为比特币市场的投机行为更为频繁。此外,投机行为受到投资者情绪的影响,不同投资者情绪的传染会产生投机溢出,最终导致比特币和黄金市场之间存在相关性。

通常在资产配置过程中,投资者注意力是一种稀缺的认知资源。先前的研究早已证明,有限的关注会影响资产价格的状态。在一般市场情况下,信息披露相对充分,信息流动相对较快,可以降低投资者注意力分配的难度,市场投机情绪传染的影响相对较轻。此时,联动相关值(或绝对值)相对较小。在极端的市场条件下,噪音交易者和噪音信息会显着增加,这将导致信息不对称程度的增加和信息流动缓慢。这些因素都会增加投资者注意力配置的难度,引发投机情绪的肆意传染。此时,联动相关性的值(或绝对值)比较大。因此,我们认为比特币与黄金市场的联动相关性会随着时间和环境的变化而呈现出时变特征。

从上面的分析可以看出,比特币和黄金有着密切的关系(异同)。在不同情况的演变下,这种联系会带来资产的溢出效应和替代效应,进而导致两者(收益率、波动率)呈现出时变相关性。进一步通过实证检验(检验结果略),可以得出以下结论:

结论一:长期来看,比特币和黄金的价格之间不存在稳定的协整关系;短期来看,在投资组合中,两个收益之间存在双向格兰杰因果关系。

结论2:比特币和黄金的收益率之间存在溢出效应和替代效应。

结论3:与比特币收益率对黄金的影响相比,黄金收益率对比特币的影响更大,即黄金对比特币的溢出(替代)效应更为明显。

结论4:与黄金波动对比特币的影响相比,比特币波动对黄金的影响更大,即比特币对黄金的波动溢出效应更为明显。

结论5:比特币与黄金的相关性是时变的。

结论6:比特币和黄金对好消息或坏消息的冲击反应不同,比特币市场对“好消息”更为敏感。

鉴于比特币和黄金的收益和波动性关系密切,对于比特币和黄金在资产配置中的投资者,除了关注资产各自收益率的变化外,还应注意注意两者的收益率变化趋势,合理调整投资比例。此外,由于黄金对比特币的收益溢出和替代效应更为明显,而比特币对黄金的波动溢出效应更为显着,投资者在估算比特币收益率时可参考当前黄金收益率。在估算黄金市场的波动性时,可以参考比特币市场当前的波动性。

另外,一方面,在市场相对稳定的情况下,比特币和黄金是相互风险对冲的资产。投资组合安全。另一方面,在极端市场条件下,强大的溢出效应使得比特币和黄金无法成为彼此的避风港(甚至无法成为彼此的金融加速器),因此投资者应警惕比特币和黄金的风险。同时暴跌甚至崩溃。 .

监管方面,一方面,监管者应加强传统投资市场与虚拟投资市场的联动监管,以减少极端情况下市场间溢出传染带来的不利影响。另一方面,由于比特币市场对“好消息”较为敏感,即市场存在严重投机行为,监管部门应及时警示比特币投资,防止“谣言”造成市场剧烈波动。